皆さんこんにちは、季ラリです。

今回のテーマは、『物販・せどり』の確定申告についてです。

Amazonや楽天、Yahooショッピングなどを通じた物販ビジネス、フリマアプリを活用したせどりの副業などをされている方、最近増えてきていますよね。

わたしも、せどりの副業を3年以上継続しており、安定して月10万円以上の収入を得ています。

『物販・せどり』の副業をされている方に100人に聞くと、100人が『難しい』『大変だ』と回答されるのが、確定申告における『棚卸資産の計算』です。

<棚卸資産とは?>

棚卸資産とは、いわゆる商品などの『在庫』のことを指します。

販売目的で一時的に保有している商品や製品・原材料などの総称です。

企業会計における棚卸資産の評価方法は、『棚卸資産の評価に関する会計基準』という会計基準の中に明記されており、認識・測定・記録・伝達に関するルールについても企業会計原則や会計規則の中でしっかりと定められています。

また、個人所得税の棚卸資産の申告につきましても、会計上のルールをベースに計算方法が確立されています。

しかし、会計に馴染みのない皆さんは、確定申告の度に『売上原価って何?』『在庫はいつの時点でどうやって数えたらいいの?』『残った在庫はいくらで計上すればいいの?』など、疑問点が沢山出てきてしまっている中で何となく処理しているところだと思います。

そこで今回は、物品販売業における確定申告の金額算定手順を確認をしたうえで、棚卸資産の計算のルールについて会計初心者の方でも完璧に理解できるように、1からかみ砕いて説明をしていきたいと思います。

以下の6点について具体例を挙げながら解説していきます。

本記事のテーマ

① 【準備編1】事業を営む場合の所得税の確定申告における申告区分

② 【準備編2】作成書類の確認

③ 【計算編】棚卸資産に係る項目の金額算定手順

④ 【理論編1】棚卸資産の数量計算(在庫はどのように数える?)

⑤ 【理論編2】棚卸資産の評価方法(期末に残った商品をいくらで帳簿に計上する?)

⑥ 【理論編3】棚卸資産の収益性の低下(商品の価値が低下した時どう処理する?)

以下、特に理論編において「会計上」「所得税法上」という対比をしていきますが、「会計上」の考え方については「会社の財務諸表」を作成する場合の取り扱いであり、個人事業主の皆さんが確定申告で使っていくのは、あくまで「所得税法上」の考え方であることを念頭に置いて以下の記事を読んでみてください。

【準備編1】事業を営む場合の所得税の確定申告における申告区分

最初に、事業を営む場合の所得税の確定申告における申告区分から確認していきたいと思います。

『物販・せどり』の収入については、当該ビジネスを、

・事業的規模で実施している場合は事業所得

・事業的規模以外で実施している場合は雑所得

で申告します。

ここにいう『事業的規模』の判定は、その事業を生業(暮らしを立てるための仕事)としているか否かによります。『この金額を超えたら絶対に事業所得です』などという決まりはなく、たとえ副業であったとしても、それを生活を成り立たせるために行っているのであれば、事業所得として申告することは可能です。

事業所得、雑所得いずれで計算した場合においても、『収入金額-必要経費』で『所得』を計算します。

事業所得、雑所得どちらで申告するか迷われる方もいらっしゃると思いますので、以下簡単にそれぞれの主なメリット・デメリット、また、どんな人におすすめかという点について記載しておきます。

【事業所得で申告する場合】

<メリット>

・帳簿保存等の経理業務をしっかり行うことが出来れば65万円の控除を受けることができる。(青色申告特別控除)※青色申告者のみ

・事業所得が赤字になった場合、その損失を他の所得と相殺することができる。(損益通算)

・事業所得が赤字になった場合でその年の他の所得と相殺してもなお赤字が残った場合、翌年以降3年間その損失を繰り越すことができる。(純損失の繰越控除)※青色申告者のみ

<デメリット>

・青色申告者は、青色申告決算書にて『年末の資産負債の状況』『その年の収益費用の内訳』の両方を申告しなければならない。

・白色申告者は、収支内訳書にて『その年の収益費用の内訳』を申告しなければならない。

・特に青色申告者は、税務調査が5年~10年スパンで入る可能性が高い。

<こんな人におすすめ!>

・事業所得者として収益を伸ばしていきたい方

・経理についてある程度勉強し、複式簿記で帳簿を付けることが出来る方

・所得税、住民税、国民健康保険の保険料などを少しでも抑えたい方

【雑所得で申告する場合】

<メリット>

・帳簿の記帳は簡易なものでよい

・収支等の内訳書の提出は不要

・税務調査に入られる可能性が低い

<デメリット>

・必要経費以外の控除が何もない

・収支が赤字になったときにも雑所得内でしか相殺ができない

<こんな人におすすめ!>

・経理や帳簿保存が面倒、また、今後事業を伸ばしていくつもりがない方

・所得税、住民税、国民健康保険の保険料などが多少高くなっても良いと考えている方

なお、事業所得については2つの申告方法があるので解説しておきます。

<『青色申告』と『白色申告』>

事業所得の申告は、『青色申告』と『白色申告』という2つの申告方法があります。

『青色申告』の場合は、『青色申告決算書』という書類を、『白色申告』の場合は、『収支内訳書』という書類をそれぞれ作成することとなります。

『青色申告』では、確定申告で作成すべき資料が増えるほか、帳簿の保存などの要件が厳格になる代わりに、最高65万円の控除が受けられたり、誰かを雇用する場合に当該給与の経費算入額に制限がなかったりと大きな優遇が受けられます。

『青色申告』を行うためには、前年の確定申告期限までに『青色申告の承認申請』の手続きが必要であり、申請をしなければ自動的に『白色申告』となります。

『青色申告』と『白色申告』の違いについては、また別の記事で詳しく説明していきたいと思います。

事業所得で申告をすると、経理業務などは少し大変になりますが、その分大きな税制上の優遇を受けることが出来ます。

以下、事業所得として申告する場合の確定申告について丁寧に説明していきますので、一緒に頑張っていきましょう。

【準備編2】作成書類の確認

このブロックでは、物品販売業における期末の作成書類について確認していきましょう。

①棚卸表の作成(期末在庫の確認)

期末が訪れ、まず最初に作成すべき書類は、『棚卸表』です。

日々の取引については、仕入売上の度にその都度帳簿に記録していきますが、期末たる12月31日になったら『棚卸』という在庫確認の作業を行い、商品の期末の実地有高を把握します。

どの単価のどの商品がいくつあるのかについて数えて、『棚卸表』に記録していくこととなります。これが、確定申告時に期末の在庫金額を計算する際の根拠資料となります。

棚卸表に記載すべき項目を以下にまとめましたので、確認してください。

<棚卸表に記載すべき主な事項>

・商品名

・商品管理番号(あれば)

・在庫単価➡最終仕入原価法で計算(後述)

・数量(帳簿有高)

・在庫金額(帳簿有高)

・数量(実地有高)

・在庫金額(実地有高)

・帳簿有高と実地有高の差異

・差異が出た事由

以下の表のようなイメージで作成すると良いと思います。

※帳簿有高の数量と在庫金額については、日々の取引の中で帳簿に記載していたものを合計して算出します。

<最終仕入原価法>

棚卸表の期末在庫金額の算定に当たっては、原則『最終仕入原価法』という方法で商品単価を設定することとされています。

この方法によると、期末在庫単価は、全ての商品について『その商品を一番期末に近い日に仕入れた時の単価』で記載することとなります。

『【理論編2】棚卸資産の評価方法』のブロックで詳しく触れますが、『最終仕入原価法』を活用することの1番のメリットは、同一商品に全部同じ単価を使用するため、計算が簡単であるという点です。

②収支内訳書または青色申告決算書の作成

棚卸表の作成が終わったら、

・取引の都度作成した帳簿の内容

・棚卸表の内容

の2点をもとに、収支内訳書または青色申告決算書を作成していきます。

イメージを具体化するために、様式の確認をしていきましょう。

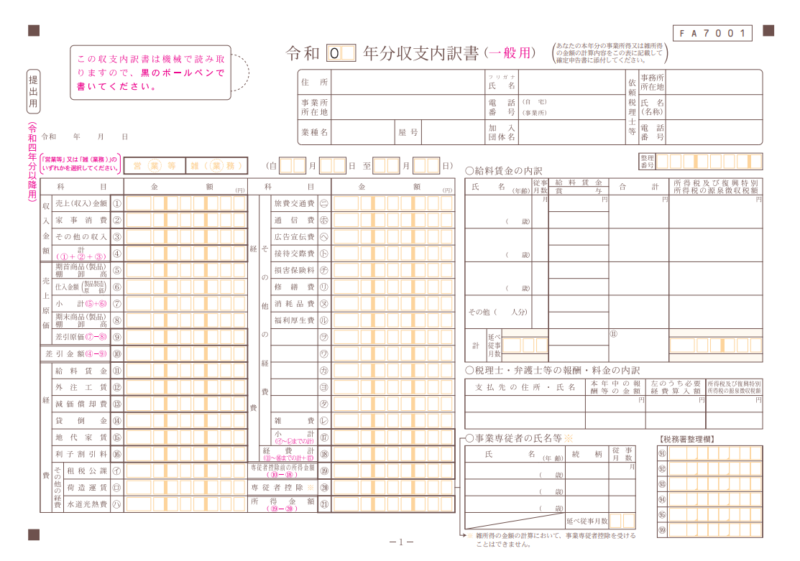

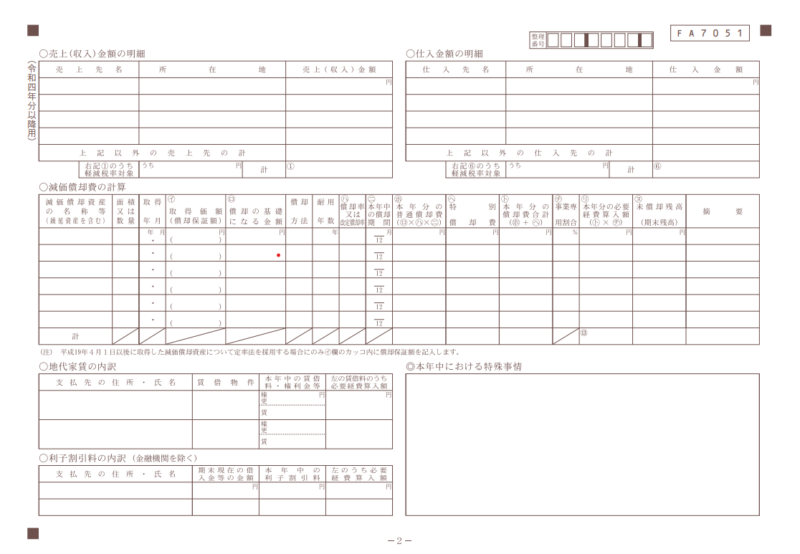

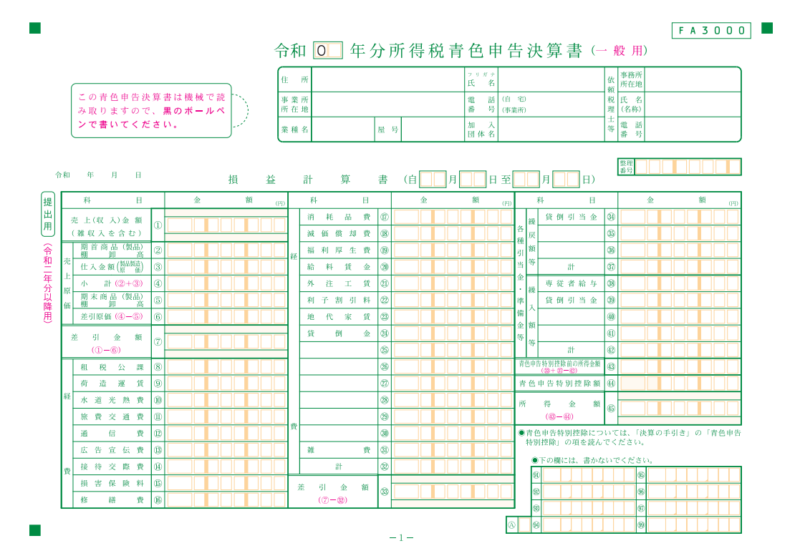

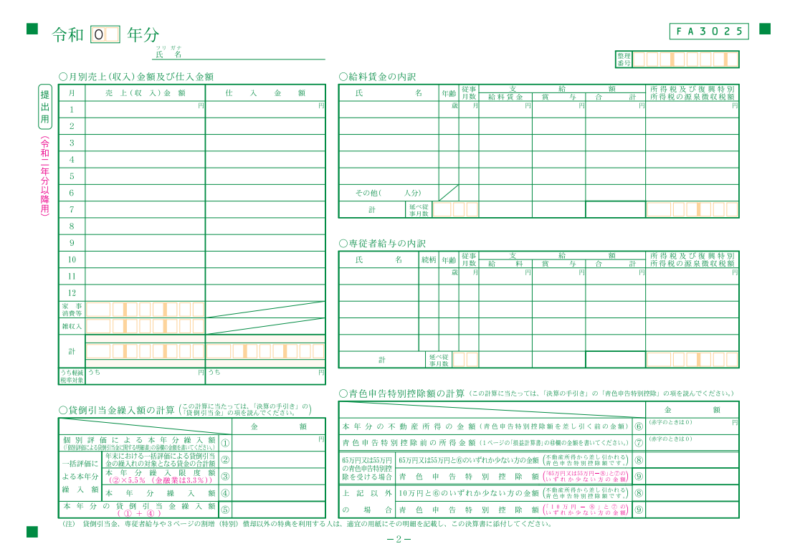

以下、『収支内訳書(一般用)』及び『青色申告決算書(一般用)』の様式を添付しています。

収支内訳書は2ページ、青色申告決算書は4ぺージで構成されてのでざっと確認してみてください。

なお、収支内訳書については、当該年度の収益費用のみを申告しますが、青色申告決算書については、当該年度の収益費用を損益計算書にて、また、資産負債を貸借対照表にて申告することとなります。

資産負債・収益費用の概念については複式簿記の考え方となりますので、詳しく勉強されたい方は、日商簿記の3級・2級に挑戦してみてください。

<収支内訳書(一般用)>

1ページ目

2ページ目

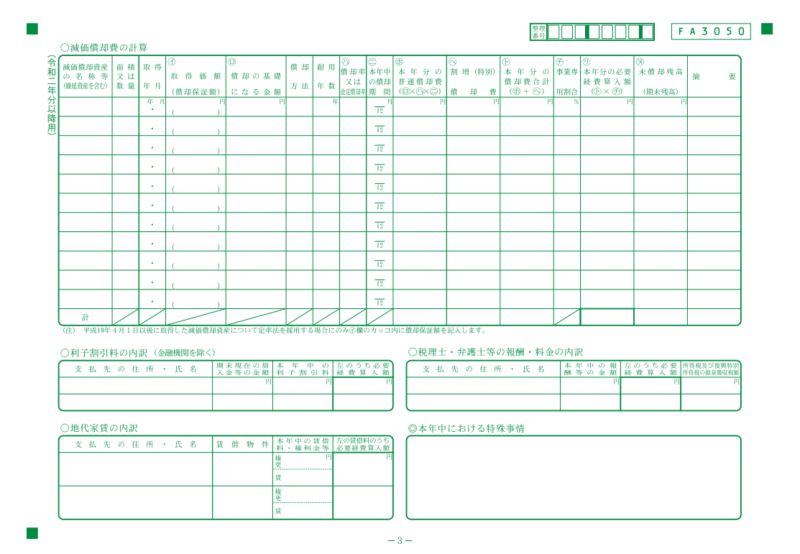

<青色申告決算書(一般用)>

1ページ目(損益計算書)

2ページ目

3ページ目

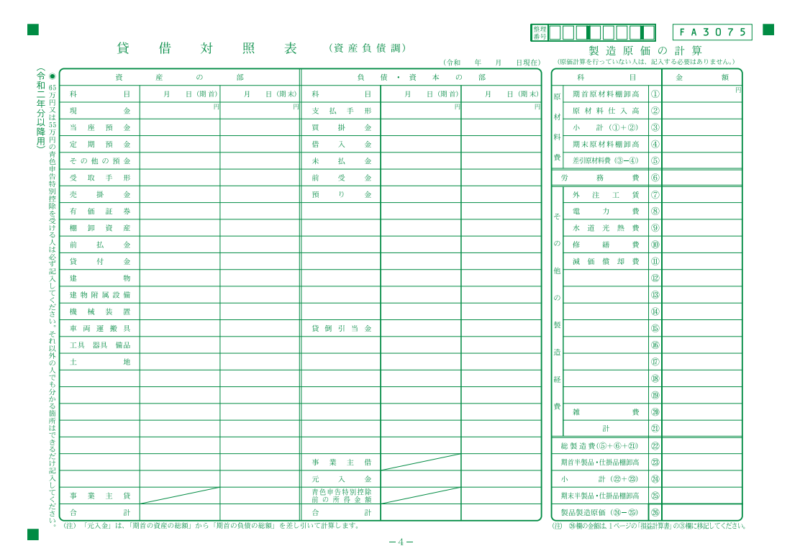

4ページ目(貸借対照表)

皆さんが物品販売業に係る収益を事業所得で申告するなら、この収支内訳書又は青色申告決算書を完成させなければなりません。

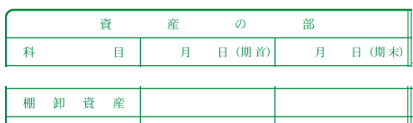

なお、棚卸資産に関する項目は主に以下の箇所に記載していきます。

<収支内訳書>

<青色申告決算書>

(損益計算書)

(貸借対照表)

【計算編】棚卸資産に係る項目の金額算定手順

ここからは、棚卸資産に係る各項目の金額算定手順の説明に入ります。

次の具体例に当てはめて説明をしていきます。

【具体例】

Aさんは、従来より物品販売業を営んでいる。令和5年1月1日~令和5年12月31日の1年間で次の取引があったため、確定申告にあたり青色申告決算書を作成する。

下の()内の金額について回答してください。

※期末商品の単価は、帳簿・実地ともに最終仕入原価法により、以下の金額で計算すること。

商品X:@3,300円 商品Y:@1,600円

●期首商品の在庫状況(実地)

商品X:@2,800円 5個 14,000円分

商品Y:@1,400円 3個 5,400円分

合計:19,400円分

●取引内容

R5.2.5 商品X @3,000円 12個 36,000円分 仕入

R5.4.27 商品Y @1,600円 20個 32,000円分 仕入

R5.6.18 商品X @5,000円 5個 25,000円で 売上

R5.8.27 商品X @3,300円 10個 33,000円分 仕入

R5.11.3 商品Y @2,000円 8個 16,000円で 売上

●期末商品の在庫状況(帳簿)

※日々の取引において記録していた帳簿から期末商品の個数を計算した。

商品X:22個

商品Y:15個

●期末商品の在庫状況(実地)

※12月31日において実際に商品を数えて期末商品の個数を計算した。

商品X:21個

商品Y:15個

●回答欄

損益計算書

売上金額:( )円

期首商品棚卸高:( )円

仕入金額:( )円

期末商品棚卸高:( )円

売上原価:( )円

貸借対照表

棚卸資産 :期首( )円 期末( )円

<用語の意義>

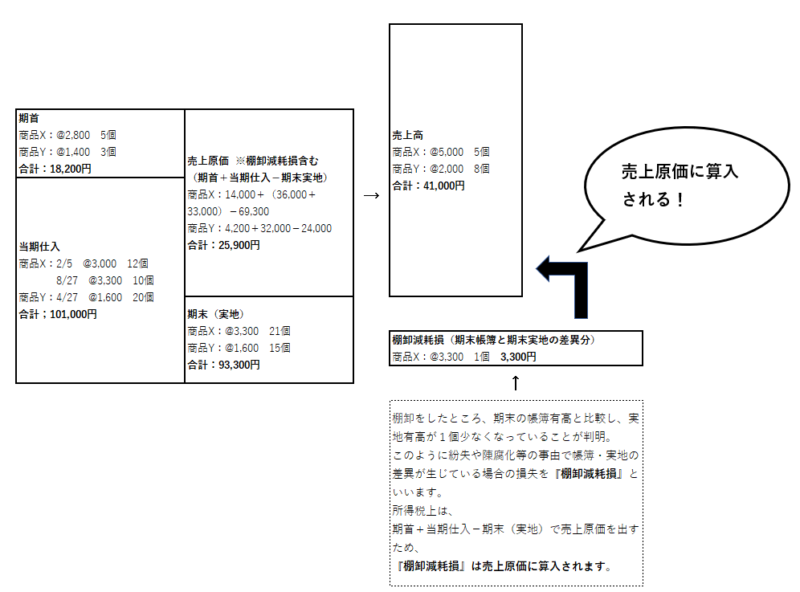

<商品BOX(図解)>

<各金額の算定手順>

手順① 期中取引の帳簿から、本年中の合計売上金額を計算し、青色申告決算書(損益計算書)の『売上金額』の欄に記入する。

売上金額:商品X(6/18) 25,000円+商品Y(11/3) 16,000円=41,000円

手順② 前年度の青色申告決算書(損益計算書)の『期末商品棚卸高』の金額を、本年度の青色申告決算書(損益計算書)の『期首商品棚卸高』及び青色申告決算書(貸借対照表)の『棚卸資産(期首)』の欄に書き写す。

期首商品棚卸高:商品X 14,000円+商品Y 5,400円=19,400円

手順③ 期中取引の帳簿から、本年中に仕入れた商品の合計購入金額を計算し、青色申告決算書(損益計算書)の『仕入金額』の欄に記入する。

仕入金額:商品X(2/5) 36,000円+商品X(8/27) 33,000円+商品Y(4/27) 32,000円=101,000円

手順④ 棚卸表から、棚卸で把握した期末在庫の合計金額を計算し、青色申告決算書(損益計算書)の『期末商品棚卸高』及び青色申告決算書(貸借対照表)の『棚卸資産(期末)』の欄に記入する。

期末商品棚卸高:商品X 69,300円+商品Y 24,000円=93,300円

手順⑤ 最後に、期首商品+当期仕入-期末商品(実地)の差額で売上原価を算出する。

売上原価:商品X 14,000円+(36,000円+33,000円)-69,300円+商品Y 4,200円+32,000円-24,000円=25,900円

期末商品(帳簿)と期末商品(実地)の差額の『棚卸減耗損』分については、今回の差額計算により売上原価に含められることになる点注意する。

以下、回答欄の金額をまとめたものです。確認してください。

●回答欄(解答)

損益計算書

売上金額:( 41,000 )円

期首商品棚卸高:( 19,400 )円

仕入金額:( 101,000 )円

期末商品棚卸高:( 93,300 )円

売上原価:( 25,900 )円

貸借対照表

棚卸資産 :期首( 19,400 )円 期末( 93,300 )円

【理論編1】棚卸資産の数量計算

ここからは『理論編』ということで、棚卸資産についての会計上の考え方と、所得税法における運用について説明をしていきます。

まずは、『棚卸資産の数量計算』についてです。

棚卸資産の数量計算の方法については、以下の2つの方法があります。

<継続記録法と棚卸計算法>

●継続記録法

定義:棚卸資産の種類ごとに、帳簿に受入数量・払出数量をその都度継続して記録し、その払出数量の合計量によって払出数量を計算する方法

メリット:

①払出数量を直接的に把握できる

②在庫数量を帳簿上常に明らかにすることができる

デメリット:

①減耗盗難による数量減少を把握できない

②減耗盗難による数量減少分が期末在庫に含まれるため、損益計算の正確性が確保されない

●棚卸計算法

定義:資産の実際有高を実地『棚卸』を行うことによって把握し、方法これを繰越数量と受入数量との合計額から控除することによって払出数量を計算する方法

メリット:

①払出しの記録が必要とされないため実務上非常に簡便

②払出数量を間接的に把握することから、減耗盗難による数量の減少が自動的に払出数量に算入され、損益計算の正確性は確保される

デメリット:

①減耗盗難による数量減少を把握できない

なお、会計上・所得税法上の運用は以下のとおりです。

<会計上・所得税法上の運用>

●会計上の運用

重要な棚卸資産:継続記録法と棚卸計算法を併用

重要性の乏しい棚卸資産:棚卸計算法

●所得税法上の運用

継続記録法により記録した帳簿有高及び棚卸計算法により記録した実地有高を棚卸表に転記。

実際の所得計算は棚卸計算法により行い、減耗盗難による数量減少は売上原価に算入する。

【理論編2】棚卸資産の評価方法

続いて、『棚卸資産の評価方法』についてです。

ここでは、棚卸資産の払出原価と期末棚卸資産の価額を算定するための評価方法について紹介し、会計上・所得税法上で採用できる方法について説明していきます。

なお、このブロックで紹介するのは、全て『原価』を基礎に棚卸資産を評価する『原価法』となります。収益性の低下を反映する『低価法』という方法については、次の『【理論編3】棚卸資産の評価基準』のブロックで紹介します。

<棚卸資産の主な評価方法>

①個別法・・・1個1個個別に原価計算する方法

定義:取得原価の異なる棚卸資産を区別して記録し、その個々の実際原価によって期末棚卸資産の価額を算定する方法

適している資産:ダイヤモンドやビンテージカーなどの個別性の強い資産

長所:金額計算が棚卸資産の実際の流れに完全に一致するため、棚卸資産の実際の流れを忠実に表現できる。

短所:規格品を大量に保有している場合は実務上困難。払出品を恣意的に選択できる機会を与えているため、利益操作に利用される可能性がある。

②先入先出法・・・先仕入れたものから先に売り上げたものとする方法

定義:最も古く取得されたものから順次払出しが行われ、期末棚卸資産は最も新しく取得されたものからなるとみなして期末棚卸資産の価額を算定する方法

適している資産:通常の棚卸資産に幅広く対応

長所:一般的に計算上の過程が棚卸資産の実際の流れに一致し、棚卸資産の実際の流れを比較的忠実に表現していると言える。

短所:販売時の価額水準を反映した売上利益が先に取得した古い価格の売上原価と対応付けられるため、収益と費用を同一の価額水準で対応づけることができず、棚卸資産の価額水準の変動時には、保有損益が期間損益に含まれてしまう。

③後入先出法・・・後に仕入れたものから先に売り上げたものとする方法

定義:最も新しく取得されたものから順次払出しが行われ、期末棚卸資産は最も古く取得されたものからなるとみなして期末棚卸資産の価額を算定する方法

適している資産:原油、繊維製品など(市場価格が変動しやすいもの)

長所:販売時の価格水準を反映した売上収益に対して、後から取得された新しい価格によって払出原価が計算されるため、収益と費用を同一の価格水準で対応づけることができ、棚卸資産の価額水準の変動時には、保有損益を期間損益から排除するのに役立つ。

短所:期末棚卸資産が古い価額で算出されることによって、貸借対照表の評価額が時価と大幅に乖離してしまう。また、計算の過程が棚卸資産の実際の流れとは一致していない。

④平均原価法・・・平均原価を計算してそれを同一資産全てに適用する方法

定義:取得した棚卸資産の平均原価を算出し、この平均原価によって期末棚卸資産の価額を算定する方法。なお、平均原価は、単純平均法または総平均法もしくは移動平均法によって算出する。

適している資産:通常の棚卸資産に幅広く対応

長所:先入先出法と後入先出法の中間的性格のものである。

短所:先入先出法と後入先出法の中間的性格のものである。平均原価を算出する必要があるため、実務上煩雑である。

⑤売価還元法・・・原価率を見積もり、期末の棚卸資産の売価から原価を推定する方法

定義:値入率の類似性に基づく棚卸資産のグループごとの期末の売価合計額に、原価率を乗じて求めた金額を期末棚卸資産の価額とする方法

適している資産:百貨店などの小売業で販売する資産

長所:棚卸資産をグループ分けし、ある程度まとめて棚卸資産を評価できるため、取扱商品が多い場合に実務上簡便である。また、原価率を使って計算するため、棚卸資産を受け入れるたびに原価計算をする必要がない。

短所:値入率(売価に対する利益の割合)の類似性を指標にしてグループ分けを行うため、計算が煩雑である。また、グループ分けを誤ると実際の期末棚卸資産の価額と乖離してしまう可能性がある。

⑥最終仕入原価法・・・当該年度の最後に仕入れた商品の価額を同一資産全てに適用する方法

定義:期末から最も近い時に取得した1単位あたりの取得価額をもって期末棚卸資産の価額を算定する方法

適している資産:価格の値動きが少ない資産、重要性の乏しい資産

長所:決算日に最も近い時に取得した1単位あたりの取得価額のみをもって期末棚卸資産の価額を計算するため、実務上非常に簡便である。また、最終仕入価格は決算日に最も近い仕入れ値であることから、期末棚卸資産の価額は時価に近い価額で評価されていると言える。

短所:期末までの間の価額変動が大きい場合や仕入数量が在庫に対して少ない場合、期末棚卸資産の価額が実態と乖離してしまう可能性がある。

主に以上6つの評価方法がある中で、会計上・所得税法上認められている評価方法は次のとおりです。

<会計上・所得税法上の運用>

●会計上の運用

棚卸資産会計基準において認められている評価方法

個別法、先入先出法、平均原価法、売価還元法

●所得税法上の運用

所得税法において認められている評価方法

原則:最終仕入原価法

特例:確定申告期限までに税務署長に届出を行った場合のみ

個別法、先入先出法、総平均法(平均原価法)、移動平均法(平均原価法)、売価還元法

+α 低価法(後述)

【理論編3】棚卸資産の収益性の低下

最後に、『原価法と低価法』という概念について説明をしていきます。

なお、ここで紹介する『低価法』については、所得税法上、棚卸資産の計算方法として認められており、届出をすることで『低価法』による評価に変更することができます。

『低価法』による評価は、期末棚卸資産の価額を低くし、その分売上原価算入額を増加させることができるため、税法上有利です。

是非頑張って理論をマスターしましょう。

<原価法と低価法>

●原価法(原則)

棚卸資産の「帳簿価額(仕入原価)」をそのまま評価額とする方法

●低価法(特例)

棚卸資産の「期末の時価」と「帳簿価額(仕入原価)」を比較し、低い方を評価額とする方法

低価法が原価法の例外的な方法として認められてきた論拠は以下のとおりです。

<低価法の採用根拠>

①低価法により生じる評価損を販売損失の予見計上と捉えるため。(保守主義)

②期末における売却市場の時価が取得原価を下回った場合、棚卸資産の原価における回収可能性が失われたものと捉え、その失われた部分を当期の費用として配分し、回収可能原価のみを次期に繰り越すため。(原価配分)

会計上・所得税法上の取り扱いは次のとおりです。

<会計上・所得税法上の取り扱い>

●会計上の取り扱い

通常の販売目的で保有する棚卸資産は、『取得原価』をもって貸借対照表価額とする。(原価法)

ただし、期末における正味売却価額が取得原価よりも下落している場合には、当該正味売却価額をもって貸借対照表価額とする。(低価法)

⇒売却価値が下がっていた場合、必ず『低価法』により評価

●所得税法上の取り扱い

所得税法において認められている評価方法

原則:最終仕入原価法

特例:確定申告期限までに税務署長に届出を行った場合のみ

個別法、先入先出法、総平均法(平均原価法)、移動平均法(平均原価法)、売価還元法

+α 低価法

⇒原則『原価法』により評価するが、届出により『低価法』を選択できる。

おわりに

皆さん、いかがだったでしょうか?

理論編につきましては、会計上・所得税法上の取り扱いを比較しながら説明を進めましたので、なかなかイメージが付きづらい部分があったかもしれません。

しかし、今後事業を展開していく中で、会計上の知識が役に立つことは数多く出てくると思います。分からないところは何度も見直してみてください。

少しずつイメージができるようになってくると思います。

今後も皆さんの実務に役立つ記事を沢山書いていきたいと思いますので、一緒に学んで知識を深めていきましょう。

コメント